El bono de antigüedad en Bolivia, un resumen

(Autor: CMPD)

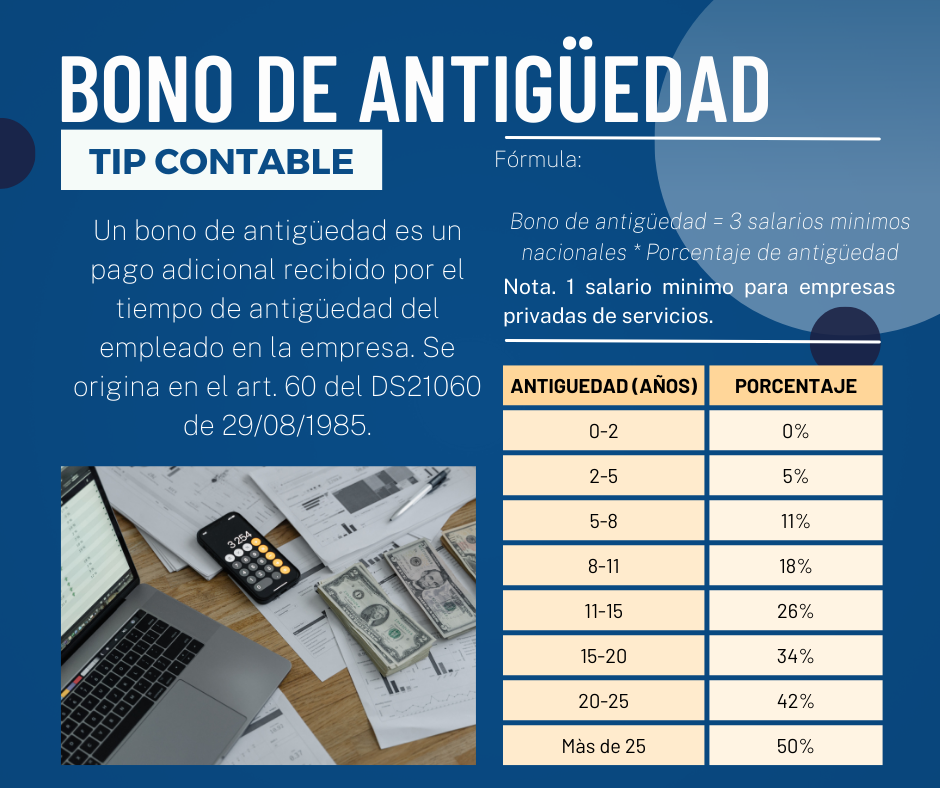

El bono de antigüedad es un pago adicional al empleado. Se adquiere por el tiempo de trabajo del empleado. Está reglamentado por el art. 60 del DS 21060 de 29/08/1985 y establece la siguiente tabla:

Tabla de bono de antigüedad

| Antigüedad (años) | Porcentaje |

|---|---|

| 0-2 | 0% |

| 2-5 | 5% |

| 5-8 | 11% |

| 8-11 | 18% |

| 11-15 | 26% |

| 15-20 | 34% |

| 20-25 | 42% |

| Más de 25 | 50% |

Posteriormente diversas normativas modifican la base de cálculo y establecen lo siguiente:

- La base de cálculo será un salario mínimo nacional (art. 13 del DS 21137 de 30/11/1985)

- Los 2 salarios mínimos nacionales se utilizaran para el cálculo del bono de antigüedad en el sector público y privado para las empresas productivas (art. Único del DS 23113 de 10/04/1992)

- Se considera para la base de cálculo 3 salarios mínimos nacionales para las empresas productivas del sector publico y privado (art. Único del DS 23474 de 20/04/1993).

- Se modifica la base para el cálculo del bono de antigüedad a tres salarios mínimos nacionales para las empresas públicas ya sea que produzcan bienes o provean servicios (art. 11 del DS 24067 de 10/07/1995).

RESUMEN

El bono de antigüedad es un pago adicional que se paga por el tiempo de trabajo del empleado. Los porcentajes sobre esta tabla se calculan sobre la tabla de antigüedad. Se considera el salario mínimo nacional (que se modifica en cada gestión).

Para las empresas privadas que ofrezcan servicios, la fórmula es:

Bono de antigüedad=1 salario mínimo nacional * porcentaje de antigüedad

Para las empresas privadas que sean productivas; para las empresas públicas ya sea que sean productivas o que provean servicios, la fórmula es:

Bono de antigüedad=3 salarios mínimos nacionales * porcentaje de antigüedad

OTRAS CONSIDERACIONES

Existe controversia para el cálculo del bono de antigüedad para las empresas privadas de servicios debido a que para muchas personas un servicio es igual es un producto, por tanto, deberían considerar para el cálculo 3 salarios mínimos nacionales.

Sin embargo, la recomendación de la Cámara Nacional de Comercio a través de la circular 072/2017 recomienda cumplir la normativa y pagar 1 salario mínimo nacional en caso de empresas de servicio. En la circular 164/2019 se confirma la situación.

Vea también: